Effet de levier : quèsaco ?

Le mécanisme de l’effet de levier est abondamment commenté dans la presse financière. Et sa description peut parfois paraître complexe au point que l’on soit tenté d’en conclure qu’il s’agit d’une technique réservée à un cercle d’initiés. Rapportée à un investissement immobilier, sa mise en œuvre sera pourtant à la portée de tous.

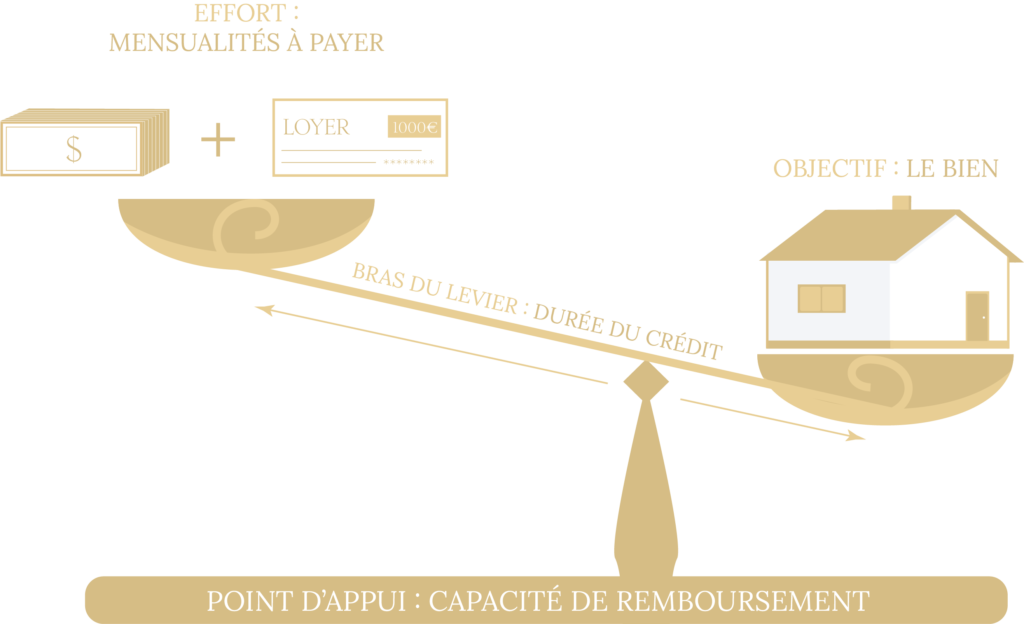

Commençons par le commencement : un levier est un outil permettant d’amplifier un effort. Il y a d’une part, l’effort à fournir et, de l’autre, l’objectif à soulever. Entre eux se trouve un levier constitué d’un point d’appui et d’un bras. Ce mécanisme, rapporté à un investissement immobilier, consiste à permettre à un investisseur, de part ses mensualité (l’effort) de profiter d’un bien (l’objectif). Le levier est constitué ici par la capacité de remboursement de l’investisseur (point d’appui) et de la durée du crédit (bras). Voici un schéma pour bien comprendre le mécanisme de l’effet de levier dans un investissement immobilier :

Rentabilité locative et rentabilité financière : des écarts de revenus qui peuvent être considérables

Pour bien comprendre tout le bénéfice d’investir dans l’immobilier avec un effet de levier, il faut d’abord distinguer 2 notions : la rentabilité locative et la rentabilité financière.

La rentabilité locative d’un bien immobilier correspond au montant annuel des loyers qu’il permet d’encaisser, rapportée au prix d’acquisition de ce bien. Imaginons un logement acquis pour la somme de 200 000 € qui génère ensuite un revenu mensuel de 1 000 €, soit un loyer de 12 000 €/an. La rentabilité locative de ce bien sera donc de 6 % : (12 000/200 000)*100 = 6.

La rentabilité financière d’un bien immobilier se mesure quant à elle par rapport au montant des capitaux qu’un investisseur a mobilisés pour acquérir ce bien. Si ce logement a été payé cash, la rentabilité financière est égale à la rentabilité locative. Mais qu’en est-il si ce même investisseur réalise cette acquisition en recourant à l’emprunt à hauteur de 150 000 € et n’apporte sur ses deniers propres que la somme de 50 000 € ?

Comment l’emprunt permet d’obtenir une rentabilité financière supérieure à la rentabilité locative

La rentabilité locative de ce bien restera toujours de 6 %. En revanche la rentabilité financière s’appréciera en ramenant le montant des loyers (12 000 €) au montant des capitaux investis (50 000 €), soit (12 000/50 000)*100 = 24. L’effet multiplicateur ou effet de levier obtenu grâce à l’endettement est de 4 par rapport à la rentabilité locative de 6 %. Par ailleurs, si cet investisseur était bien en possession de 200 000 €, il n’aurait consacré que 50 000 € à cette acquisition et il pourra utiliser les 150 000 € qui lui restent pour réaliser d’autres investissements et faire fructifier davantage son capital.

Investissement immobilier et effet de levier : comment optimiser votre opération ?

Pour apprécier plus précisément le retour sur investissement d’une opération immobilière, il faudra bien sûr intégrer dans le calcul de rentabilité les frais d’acquisition ainsi que les intérêts d’emprunts. Mais l’attrait d’un investissement dans l’immobilier locatif repose aussi sur l’auto-financement possible de ce type d’opération. Cela veut dire que les loyers perçus peuvent permettre de rembourser le prêt bancaire contracté lors de l’achat sans qu’un effort d’épargne supplémentaire soit nécessaire. Et à terme l’investisseur se constitue un patrimoine immobilier en ayant engagé une mise de fonds minimale grâce à l’effet de levier de l’endettement. Pour sécuriser parfaitement un investissement à effet de levier en immobilier locatif, il convient donc d’établir la juste proportion entre le montant des capitaux qui doivent être investis et la somme qu’il faut emprunter. L’objectif sera notamment de conserver une marge de manœuvre pour faire face à d’éventuels frais de copropriété.

Obtenir plus d’informations sur l’effet de levier et l’investissement immobilier

Si vous envisager de réaliser un investissement immobilier, n’hésitez pas à consulter les experts de Mozart Gestion Privée.En fonction de vos objectifs, ils vous proposeront la simulation qui vous permettra de tirer le meilleur parti de l’effet de levier que peut procurer une opération immobilière.